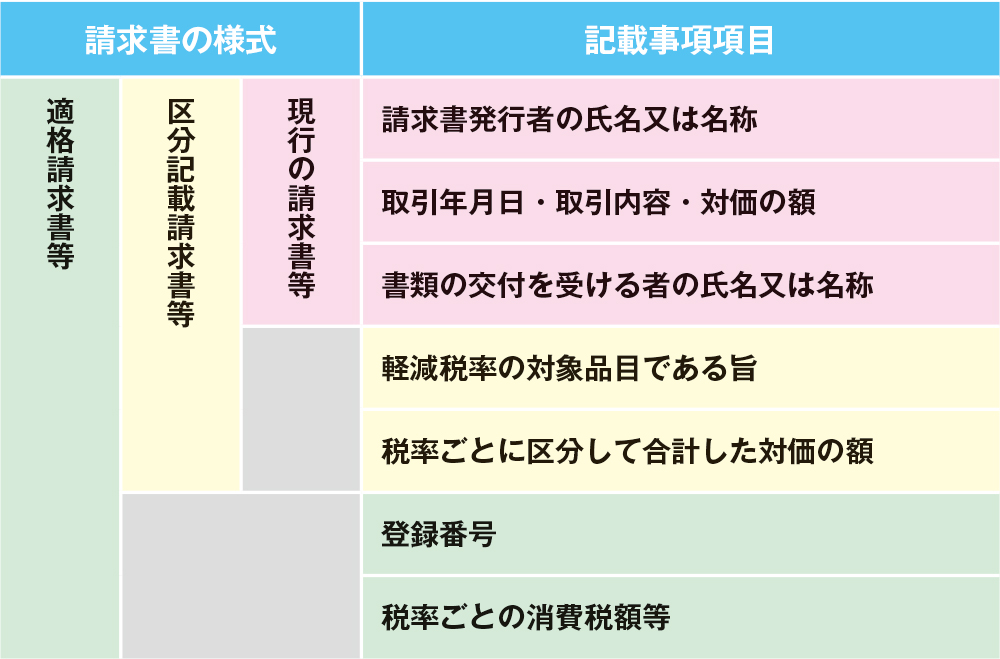

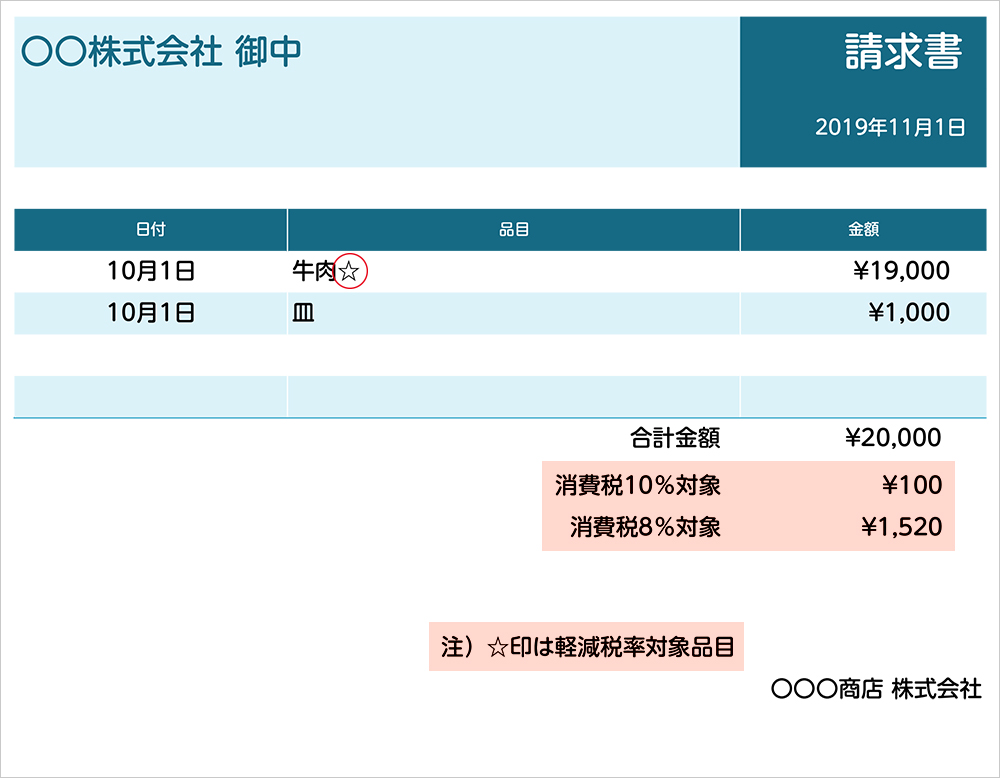

軽減税率対象品⽬の売上がある事業者の⽅は、これまでの記載事項に加えて、税率ごとの区分を追加した請求書等(区分記載請求書等)の発⾏が必要となります。課税事業者の⽅は、仕⼊税額控除の適⽤を受けるため、区分経理に対応した帳簿及び区分記載請求書等の保存が必要です。

現⾏の請求書等への記載事項に加え、「軽減税率の対象品⽬である旨」「税率ごとに区分して合計した税込対価の額」が必要です。帳簿への記載事項としては、「軽減税率の対象品⽬である旨」の記載が新たに必要となります。3万円未満の少額な取引や⾃動販売機からの購⼊など、請求書等の交付を受けなかったことなど、やむを得ない理由があるときは、現⾏どおり、必要な事項を記載した帳簿の保存のみで、仕⼊税額控除の要件を満たします。また「軽減税率の対象品⽬である旨」「税率ごとに区分して合計した税込対価の額」の記載がない請求書等を交付された場合でも、交付を受けた事業者⾃ら、その取引の事実に基づき追記し、保存することで、仕⼊税額控除を⾏うことができます。

仕⼊税額控除の要件として、「適格請求書」等の保存が必要となります。適格請求書を交付できるのは、適格請求書発⾏事業者に限られ、2023年10⽉1⽇から適格請求書発⾏事業者となるためには、税務署⻑に「適格請求書発⾏事業者の登録申請書」(2021年10⽉1⽇から申請が可能です。)を提出し、登録を受ける必要があります。登録は、課税事業者が対象となり、免税事業者が登録を受けるためには課税事業者を選択した上で登録申請をする必要があります。